E-mail marketing voor financiële instellingen: tips voor een betere klantrelatie

- E-mail marketing is voor financiële instellingen onmisbaar om te communiceren met relaties.

- Over het algemeen zijn openratio’s hoog maar blijft het aantal campagnes achter ten opzichte van andere branches.

- Betrouwbare marketingdata en een goed campagne proces zijn essentieel om meer relevante campagnes te versturen.

TIP: Lees meer over Digital Marketing Software Basedriver

Financiële instellingen zoals banken en verzekeraars zijn voor een groot deel van hun communicatie afhankelijk van e-mail marketing. Hoewel steeds meer klant communicatie verplaatst naar mobiele apps blijft e-mail marketing onmisbaar.

Toch zijn er ook beperkingen. Zo daalt het vertrouwen van de ontvanger vanwege de grote hoeveelheid phishing en wordt privacy steeds belangrijker. Ook is personalisatie essentieel voor succes en vertrouwen.

E-mail marketing is essentieel voor de financiële sector, meer volume is mogelijk

Keer op keer blijkt uit onderzoeken dat e-mail marketing essentieel is voor de financiële sector. Volgens de DDMA E-mail Benchmark zijn er in 2019 35.305 e-mail campagnes verstuurd door financiële dienstverleners met totaal 334 miljoen e-mails. Het daadwerkelijke aantal ligt waarschijnlijk nog hoger!

Er wordt dus regelmatig gemaild door de financiële sector en die mails worden ook goed geopend. De gemiddelde COR (Confirmed Open Rate) voor deze sector is 53,83%. Dat is een stuk hoger dan de 37% voor e-mail marketing als geheel.

De gebruikers van Basedriver hebben gemiddeld een openratio boven de 40%. Dat is hoger dan de DDMA Benchmark maar lager dan het gemiddelde voor de financiële sector. Het blijkt maar weer, de consument heeft een grote interesse voor informatie van financiële dienstverleners.

Toch is er verbetering mogelijk. Uit de Benchmark blijkt namelijk nog een aantal interessante zaken. Er hebben 233 bedrijven meegedaan aan het onderzoek en die verstuurden gemiddeld 73 campagnes per bedrijf. Dat komt neer op iets meer dan één campagne per week.

Dat lijkt misschien veel, echter als we bedenken hoeveel verschillende producten worden aangeboden, hoeveel doelgroepen er aangesproken kunnen worden en hoeveel relevante content er gemaakt kan worden, dan is het eigenlijk erg weinig.

Bij Basedriver zien we dat onze grotere klanten wel 800 campagnes per jaar versturen! Die campagnes bestaan ook nog eens uit meerdere contactmomenten en reminders, wat betekent dat er per jaar duizenden mailings de deur uit gaan. Die campagnes zijn vaak klein en gericht, maar ook waardevol en relevant.

Voor veel banken en verzekeraars is de uitdaging vooral om meer relevante campagnes te maken. In dit blogbericht gaan we daarom dieper in op een aantal campagne ideeën én kijken we naar manieren om een hogere campagnedruk voor elkaar te krijgen in complexe organisaties.

Customer lifecycle campagnes voor financiële producten

Bij vrijwel alle Basedriver klanten vormen Customer Lifecycle Campagnes het hart van een succesvolle marketingstrategie. Het zijn de campagnes met de hoogste engagement en de meeste klantwaarde. Er zijn klanten die de totale kosten van Basedriver terugverdienen met één enkele customer lifecycle campagne!

Er zijn een aantal standaard customer lifecycle campagnes die eigenlijk alle B2C bedrijven ingericht zouden moeten hebben. Dit zijn bijvoorbeeld een welkomstcampagne, behoudcampagne en winback campagne. De welkomstcampagne is meestal de campagne met de hoogste openratio, niet zelden meer dan 75%! Behoud (oftewel retentie) en Winback zijn de campagnes die vaak het meeste opleveren. Ook voor banken en verzekeraars adviseren we om deze campagnes in te richten want het is een niet te missen kans.

Vanwege de vaak lange en trouwe klantrelaties zijn er echter nog veel meer mogelijkheden voor banken en verzekeraars om onderscheidend te zijn, je kunt hierbij denken aan:

- Ontwikkelingen in de gezinssamenstelling (kleine kinderen, trouwen of juist een scheiding)

- Ontwikkelingen in de arbeidssituatie (nieuwe baan, ondernemerschap of werkloosheid)

- Ontwikkelingen in de woonsituatie (verhuizen, hypotheekrente, verbouwen)

- Ontwikkelingen in de samenleving en regelgeving (nieuwe wetten, regels en belastingen)

Kortom, er ligt een wereld aan mogelijkheden voor relevante customer lifecycle campagnes die klanten helpen, de tevredenheid verhogen en waarde toevoegen.

Het voordeel van customer lifecycle campagnes is dat ze na het inrichten automatisch lopen. Door wekelijks een campagne toe te voegen of bij te sturen, wordt het totale pakket aan campagnes steeds rijker en waardevoller.

Gepersonaliseerde nieuwsbrieven van banken en verzekeraars

Veel financiële dienstverleners versturen een maandelijkse nieuwsbrief. Die nieuwsbrief bestaat over het algemeen uit nieuwe content die, al dan niet gepersonaliseerd, wordt aangeboden.

Het maken van content voor een nieuwsbrief is arbeidsintensief. Daarom is het verstandig om content vooraf te maken en te gebruiken indien dit past bij de situatie van de klant. Zo is het bijvoorbeeld mogelijk om content te maken over hypotheken en deze mee te sturen in de nieuwsbrief zodra de klant interesse heeft getoond in een hypotheek.

Maar er zijn nog meer manieren om te zorgen voor voldoende content in de nieuwsbrief, eerder publiceerden we deze 10 tips tijdens ons webinar over e-mail marketing content:

- Bepaal het nieuwsbrief concept en format

- Werk met vaste onderwerpen

- Maak een terugkerende rubriek

- Maak een marketing/content kalender

- Kijk goed wat er in jouw bedrijf gebeurt

- Kijk goed wat er in de omgeving gebeurt

- Hergebruik ongelezen content

- Maak variaties en verdieping van populaire content

- Automatiseer het aanmaken van content

- Verzamel content in lijstjes

Als je meer wilt weten over deze tips dan raden we je zeker aan om dit webinar terug te kijken.

De Volkbank gebruikt Basedriver voor het samenstellen van nieuwsbrieven. Zij passen deze tips al toe en maken content die is afgestemd op de situatie van de klant. Bijvoorbeeld als deze de pensioengerechtigde leeftijd bereikt of juist in de markt is voor een nieuwe woning. Op basis daarvan versturen zij hun nieuwsbrief in meer dan 800 varianten.

Door het toepassen van deze tips is het mogelijk om de frequentie van nieuwsbrieven te verhogen, bijvoorbeeld iedere twee weken of zelfs wekelijks. Door vaker een relevante nieuwsbrief te sturen, stijgt het bereik van e-mail marketing enorm!

De juiste frequentie voor de juiste ontvanger

Het is natuurlijk belangrijk om relevant te blijven en mensen niet te overvoeren met informatie. Als je vaker gaat mailen, dan is het belangrijk om onderscheid te maken tussen ontvangers. Voor mensen die alle e-mails trouw openen kan de frequentie best omhoog. Voor mensen die zelden of nooit een mail openen, kan je wellicht beter eerst een re-activatie campagne starten.

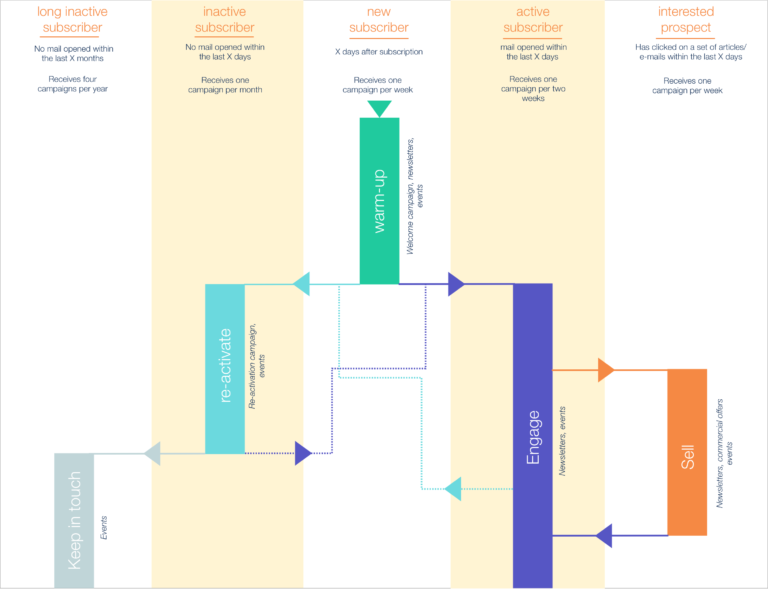

Om dit onderscheid te maken, hebben we een e-mail lifecycle model ontwikkeld. In het lifecycle model herkennen we vijf fasen:

- New Subscriber: een nieuwe ontvanger die een welkomstcampagne en nieuwsbrief ontvangt

- Active Subscriber: een actieve ontvanger die regelmatig mails opent

- Interested Prospect: een ontvanger die interesse getoond heeft in een product of dienst

- Inactive Subscriber: een ontvanger die de afgelopen periode geen activiteit heeft laten zien, deze wil je re-activeren

- Long Inactive Subscriber: een ontvanger die lange tijd geen activiteit heeft vertoond en waarschijnlijk niet meer gaat reageren.

Ondanks dat de openratio’s in de financiële sector hoog zijn, is deze nog steeds onder de 60%. Dit betekent dat er een grote groep ontvangers is die campagnes vrijwel nooit opent. Bij deze groep is het belangrijk om voorzichtig te zijn met de frequentie en wellicht eerst de interesses in kaart te brengen met een re-activatie campagne. Ook over dit onderwerp organiseerden we onlangs een webinar.

Daar tegenover staat ook een grote groep die geïnteresseerd is in de content van zijn of haar bank of verzekeraar of zelf een product willen afnemen. Die mensen mogen best vaker mails krijgen en we raden dan ook aan hier de meeste aandacht aan te besteden.

Datakwaliteit is essentieel voor de financiële sector

Één van de grootste bottlenecks om meer campagnes te versturen is data. Vaak moeten selecties eerst klaargemaakt worden voor campagnes en niet zelden komt daar handwerk aan te pas. Dat handwerk zorgt ervoor dat het onmogelijk is om snel meer campagnes te versturen.

Daarnaast verwachten consumenten een hoge mate van zorgvuldigheid van financiële instellingen. Foutjes in de data worden niet gewaardeerd en het is uiteraard de bedoeling dat data veilig bewaard wordt. Die consumenten verwachting wordt trouwens steeds hoger.

Daarom is het belangrijk dat het prepareren van data een geautomatiseerd proces is en dat marketeers zelf selecties kunnen maken. Hiermee voorkom je problemen met de data en zorg je er tegelijkertijd voor dat je meer campagnes kunt uitvoeren in een kortere tijd.

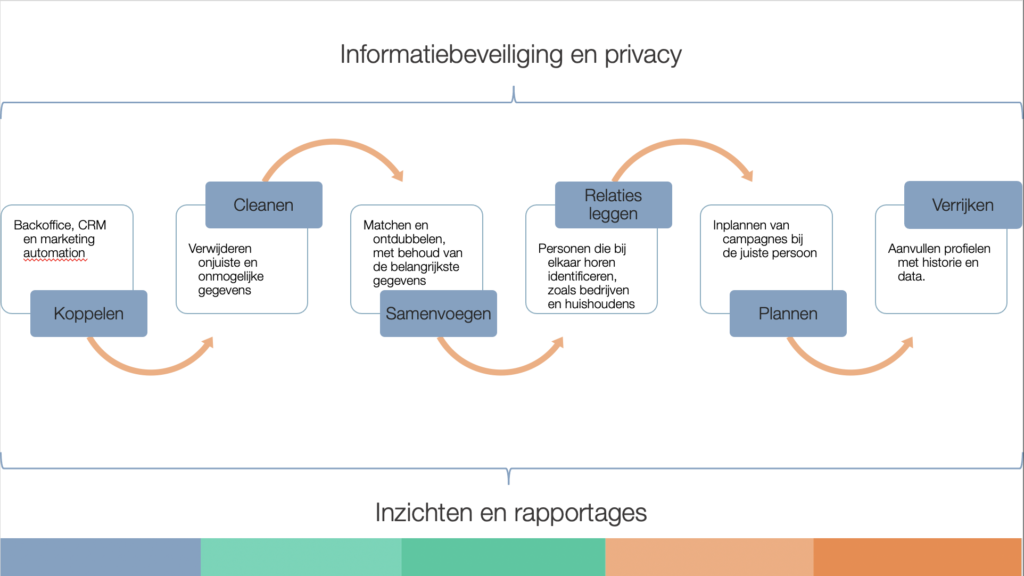

Zo’n geautomatiseerd proces bestaat uit de volgende stappen:

- Koppelen met back-end systemen om tot één klantbeeld te komen

- Opschonen van data om te zorgen voor goede e-mail adressen, telefoonnummers en adressen

- Ontdubbelen van data, zodat iedere persoon één keer voorkomt

- Relaties leggen tussen personen die samen een huishouden of een bedrijf vormen

- Inplannen van campagnes bij de juiste persoon, op basis van maildruk en interesse

- Verrijken van het klantprofiel met campagne resultaten, zodat je nog beter kunt personaliseren

Als je meer wilt weten over data kwaliteit, lees dan ook deze uitgebreide post over ons stappenplan voor betrouwbare marketingdata.

Informatiebeveiliging, AVG en privacy shield

Uiteraard helpt het als een leverancier ISO:27001 gecertificeerd is, dan weet je zeker dat ook zij hun informatie management systeem op orde hebben. Het is belangrijk om onderzoek te doen naar de partijen waar data is opgeslagen.

In 2020 heeft het Europese Hof het Privacy Shield ongeldig verklaard. Dit was een overeenkomst die zorgde dat je als Europees bedrijf zaken kunt doen met gecertificeerde Amerikaanse leveranciers, zonder zorgen over AVG Compliancy. Doordat het Privacy Shield ongeldig is, is dit niet zonder meer het geval. Als eigenaar van de data ben je nu zelf verantwoordelijk voor dit onderzoek en is het mogelijk dat jouw leverancier niet voldoet. Onlangs heeft een rechter in Duitsland om die reden geconcludeerd dat het pakket MailChimp niet voldoet aan de AVG.

Daarnaast is een goede registratie van opt-ins en opt-outs conform de AVG van belang. Daarbij is het belangrijk om te weten dat in 2021 nieuwe wetgeving van kracht wordt waardoor ook een opt-in voor telemarketing noodzakelijk is. Ook deze permissies zal je moeten vastleggen en bijhouden.

Het ontdubbelen van data is niet alleen van belang voor personalisatie. Ook voor de AVG is dit noodzakelijk, als iemand een opt-out heeft afgegeven dan moet deze natuurlijk wel overal verwerkt worden.

Rollen en rechten in de organisatie van financiële dienstverleners

Voor organisaties in de financiële dienstverlening is het essentieel dat rollen en rechten goed belegd zijn. Je moet daarbij denken aan de volgende zaken:

- Wie heeft toegang tot de data?

- Wie mag campagnes maken en versturen?

- Wie mag content maken en moet deze goedgekeurd worden?

Juist in een financiële organisatie kan goedkeuring van groot belang zijn. Niet zelden moet content eerst goedgekeurd worden door een afdeling als Juridische Zaken of Compliance. Daarom is het belangrijk om deze goed vast te leggen en bij voorkeur af te dwingen in het campagne management systeem. Hiermee voorkom je fouten en zorg je ervoor dat marketeers in vrijheid kunnen werken.

E-mail marketing: nog steeds een gouden kans voor de financiële sector

De interesse van consumenten in de content van financiële dienstverleners is enorm, dat blijkt uit de hoge openratio’s die wij meten bij onze klanten maar ook gemeten worden in de e-mail marketing benchmark.

Het aantal campagnes blijft echter achter. Er is een grote kans om meer resultaat te halen, mits er een aantal randvoorwaarden goed is ingevuld. Het gaat daarbij om data kwaliteit, het campagne proces, privacy en beveiliging.

Uit de praktijk blijft dat deze aanpak werkt, mits de marketing software dit ook in voldoende mate ondersteunt.